Azioni privilegiate vs. Azioni ordinarie qual è la differenza?

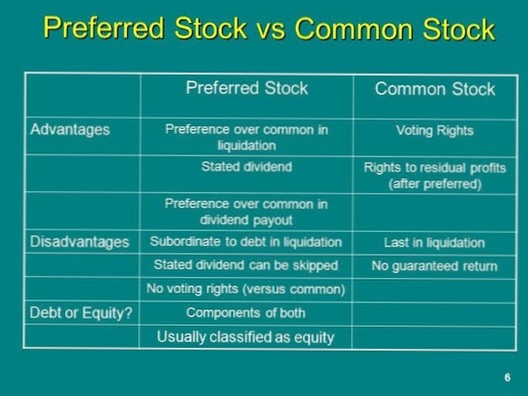

La principale differenza tra azioni privilegiate e ordinarie è che le azioni privilegiate non conferiscono diritti di voto agli azionisti mentre le azioni ordinarie lo fanno. Gli azionisti privilegiati hanno la priorità sul reddito di una società, il che significa che vengono pagati i dividendi prima degli azionisti comuni.

- Perché dovresti acquistare azioni privilegiate?

- Le azioni privilegiate sono più rischiose delle azioni ordinarie?

- Qual è lo svantaggio delle azioni privilegiate?

- Quali sono i vantaggi e gli svantaggi delle azioni ordinarie e delle azioni privilegiate?

- Chi acquista azioni privilegiate?

- Perché dovresti evitare le azioni privilegiate?

- È possibile vendere azioni privilegiate?

- Le azioni privilegiate possono essere convertite in azioni ordinarie?

- Come funzionano le azioni privilegiate?

- Cosa significa il 6% di azioni privilegiate?

- Quali sono i pro e i contro delle azioni privilegiate?

- Quando investire in azioni privilegiate?

Perché dovresti acquistare azioni privilegiate?

La maggior parte degli azionisti è attratta dalle azioni privilegiate perché offrono dividendi più consistenti rispetto alle azioni ordinarie e pagamenti più elevati rispetto alle obbligazioni. Tuttavia, questi pagamenti di dividendi possono essere differiti dalla società se cade in un periodo di flusso di cassa limitato o altre difficoltà finanziarie.

Le azioni privilegiate sono più rischiose delle azioni ordinarie?

Le azioni privilegiate sono un titolo ibrido che integra le caratteristiche sia delle azioni ordinarie che delle obbligazioni. Le azioni privilegiate sono meno rischiose delle azioni ordinarie, ma più rischiose delle obbligazioni.

Qual è lo svantaggio delle azioni privilegiate?

Gli svantaggi delle azioni privilegiate includono potenziale di rialzo limitato, sensibilità ai tassi di interesse, mancanza di crescita dei dividendi, rischio di reddito da dividendi, rischio principale e mancanza di diritti di voto per gli azionisti.

Quali sono i vantaggi e gli svantaggi delle azioni ordinarie e privilegiate?

Uno dei vantaggi delle azioni privilegiate è il minor rischio. Nel caso in cui un'azienda si trovi in difficoltà e sia costretta a liquidare, gli azionisti privilegiati vengono pagati per primi dopo che sono stati soddisfatti i debiti. Le azioni privilegiate sono anche meno volatili delle azioni ordinarie, ma offrono comunque la possibilità di crescita del capitale.

Chi acquista azioni privilegiate?

Per i singoli investitori al dettaglio, la risposta potrebbe essere "senza una buona ragione."Non è generalmente noto, ma la maggior parte delle azioni privilegiate viene acquistata da investitori istituzionali nel momento in cui la società diventa pubblica perché hanno un incentivo ad acquistare azioni privilegiate che i singoli investitori al dettaglio non fanno: così- ...

Perché dovresti evitare le azioni privilegiate?

Ci sono altri motivi per considerare di evitare le azioni privilegiate. ... Inoltre, la tipica lunga scadenza delle emissioni privilegiate aumenta il rischio di credito. Molte aziende potrebbero presentare un rischio di credito modesto nel breve termine, ma il loro rischio di credito aumenta nel tempo e tende a manifestarsi nel momento sbagliato.

È possibile vendere azioni privilegiate?

Le azioni privilegiate, come le obbligazioni, pagano un pagamento prestabilito di routine agli investitori. Tuttavia, più come le azioni e diversamente dalle obbligazioni, le società possono sospendere questi pagamenti in qualsiasi momento. ... La società che ti ha venduto le azioni privilegiate di solito, ma non sempre, ti costringe a rivendere le azioni a un prezzo predeterminato.

Le azioni privilegiate possono essere convertite in azioni ordinarie?

Le azioni privilegiate convertibili possono essere convertite in azioni ordinarie al rapporto di conversione. Il rapporto di conversione è stabilito dalla società prima dell'emissione delle azioni privilegiate. Ad esempio, un'azione privilegiata può essere convertita in due, tre, quattro e così via, azioni ordinarie.

Come funzionano le azioni privilegiate?

I preferiti sono emessi con un valore nominale fisso e pagano dividendi in base a una percentuale di tale valore, solitamente a un tasso fisso. Proprio come le obbligazioni, che effettuano anche pagamenti fissi, il valore di mercato delle azioni privilegiate è sensibile alle variazioni dei tassi di interesse. ... Come le obbligazioni, le azioni privilegiate sono privilegiate rispetto alle azioni ordinarie.

Cosa significa il 6% di azioni privilegiate?

Ad esempio, il 6% di azioni privilegiate significa che il dividendo è pari al 6% del valore nominale totale delle azioni in circolazione. ... Salvo casi insoliti, non esistono diritti di voto. I tipi includono azioni privilegiate cumulative e azioni privilegiate partecipanti.

Quali sono i pro e i contro delle azioni privilegiate?

I pro ei contro dell'acquisto di ETF su azioni privilegiate

Dividendi più elevati: rispetto alle azioni ordinarie, le azioni privilegiate generalmente pagheranno dividendi maggiori. 3 Preferenza in caso di fallimento: le azioni privilegiate precedono le azioni ordinarie (ma dietro le obbligazioni) in ordine di liquidazione in caso di procedura fallimentare.

Quando investire in azioni privilegiate?

Se vuoi ottenere dividendi più alti e più consistenti, un investimento in azioni privilegiate può essere una buona aggiunta al tuo portafoglio. Mentre tende a pagare un tasso di dividendo più alto rispetto al mercato obbligazionario e alle azioni ordinarie, cade nella metà in termini di rischio, ha detto Gerrety.

Nessun utente ha ancora commentato questo articolo.